Trong đầu tư chứng khoán, chốt lời là công việc có lẽ khó khăn nhất bởi tâm lý nhà đầu tư nắm giữ cổ phiếu thường nghĩ nó sẽ tăng tiếp, bán đi sẽ rất “phí”. Không ít trường hợp nhà đầu tư mất sạch lãi, thậm chí trở nên thua lỗ do không biết cách chốt lời cổ phiếu.

Ảnh minh họa

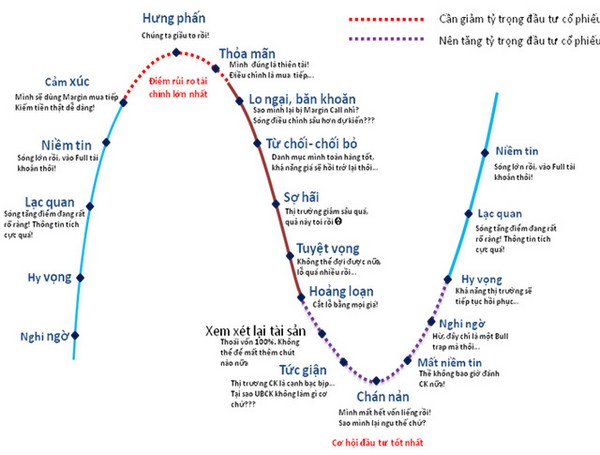

Trong quá trình đầu tư chứng khoán, hầu hết mọi người đều mắc phải những sai lầm mang tính lặp đi lặp lại dù rằng họ đã tự hứa sẽ rút kinh nghiệm sau những thất bại. Những sai lầm này không chỉ diễn ra với những nhà đầu tư mới gia nhập thị trường mà ngay cả những nhà đầu tư lâu năm cũng khó tránh.

Dưới đây là 5 sai lầm phổ biến nhất trên TTCK mà có lẽ bất kỳ nhà đầu tư nào cũng từng trải qua.

Chạy theo đám đông

Khi đầu tư chứng khoán, ai cũng mong muốn “mua thấp, bán cao” nhưng trên thực tế số đông thường làm ngược lại, “mua cao, bán thấp”.

Mỗi khi thị trường có “sóng”, hầu hết phương tiện truyền thông đều nhắc đến chứng khoán và đây là giai đoạn cổ phiếu đã chạy được một quãng dài. Số đông nhà đầu tư chậm chân chưa mua vào trước đó sẽ nôn nóng tham gia và “kẹp” trên đỉnh. Khi thị trường điều chỉnh, những nhà đầu tư này sẽ chịu thiệt hại nặng nề và nhiều trường hợp “cắt lỗ” trúng đáy.

Trường hợp cổ phiếu KSB của khoáng sản Bình Dương là ví dụ điển hình khi thị giá hồi đầu năm chỉ quanh ngưỡng 30.000đ và khối lượng giao dịch cũng rất thấp. Tuy vậy, khi cổ phiếu tăng lên trên 90.000đ vào đầu tháng 7 vừa qua thì thanh khoản cũng tăng vọt cho thấy nhà đầu tư rất hào hứng mua vào. Tuy nhiên, đây cũng là đỉnh của KSB và những nhà đầu tư mua vào trong giai đoạn đầu tháng 7 đã chịu thiệt hại không nhỏ.

Không biết cách chốt lời

Trong đầu tư chứng khoán, chốt lời là công việc có lẽ khó khăn nhất bởi tâm lý nhà đầu tư nắm giữ cổ phiếu thường nghĩ nó sẽ tăng tiếp, bán đi sẽ rất “phí”. Không ít trường hợp nhà đầu tư mất sạch lãi, thậm chí trở nên thua lỗ do không biết cách chốt lời cổ phiếu.

Một phương pháp mà nhiều nhà đầu tư theo trường phái kỹ thuật lựa chọn là chốt lời sau khi cổ phiếu chính thức tạo đỉnh và được xác nhận bằng một phiên “phân phối đỉnh”. Tuy nhiên, phương pháp này đòi hỏi nhiều kinh nghiệm cũng như cảm nhận tốt về thị trường. Do đó, không nhiều nhà đầu tư có thể áp dụng thành công phương pháp này.

Cách dễ nhất là bạn nên chốt lời khi cảm thấy thỏa mãn và thực hiện chốt lời từng phần khi giá cổ phiếu đang trên đà tăng trưởng. Bạn cũng không nên tiếc nuối khi cổ phiếu tiếp tục tăng sau khi bán ra bởi lẽ chốt lời không bao giờ là sai cả, chốt lời còn hơn cắt lỗ.

Không chịu cắt lỗ

Ngược lại với chốt lời thì việc cắt lỗ cũng khó không kém. Khi đã đầu tư, không ai muốn bị thua lỗ và phần lớn nhà đầu tư “kẹp” đều tự nhủ “đợt điều chỉnh này sẽ sớm kết thúc, cổ phiếu sẽ hồi phục trở lại thôi”. Tuy nhiên, trên thực tế điều này thường không diễn ra và bạn sẽ phải trả giá đắt cho việc không sớm cắt lỗ.

Ví dụ, khi cổ phiếu bạn giảm sâu tới 50% thì mức phục hồi để về giá gốc là 100%. Liệu rằng cơ hội để cổ phiếu tăng giá gấp đôi trở lại có đến không hay cổ phiếu sẽ lại tiếp tục giảm sâu?

Do đó, cắt lỗ sẽ là bài học mà nhà đầu tư cần phải lưu tâm đặc biệt và một số chuyên gia cho rằng mức 10% sẽ là con số tối đa thực hiện cắt lỗ. Tất nhiên, đây là con số được áp dụng cho các nhà đầu tư nhỏ lẻ chiếm đa số trên thị trường.

Bỏ hết trứng một hoặc quá nhiều rổ

Bỏ hết trứng một hoặc quá nhiều rổ

Nếu bạn rất tin tưởng vào một cổ phiếu nào đó thì việc “tất tay” có vẻ là một ý hay. Nhưng việc cho hết trứng vào một giỏ luôn hết sức rủi ro, cho dù bạn tin tưởng rằng “chắc chắn có lời”. Trên thực tế, nhiều trường hợp cổ phiếu từng được đánh giá cơ bản tốt, kín room ngoại như JVC vẫn khiến không ít nhà đầu tư thua lỗ nặng nề.

Khi đầu tư vào hết một rổ có thể mang lại lợi nhuận lớn nhưng cũng có thể bạn thua lỗ nặng nề, do đó tốt hơn hết là phải đa dạng hóa.

Tuy vậy, cũng không nên đa dạng hóa quá vì sẽ khiến bạn khó tập trung tỷ trọng vào cổ phiếu mạnh. Nhiều khi mức lợi nhuận của cổ phiếu này sẽ bị xóa tan bởi khoản lỗ của những cổ phiếu khác. Do đó, đa dạng là tốt, nhưng ko nên quá rộng.

Quá quan tâm tới Index

Nhà đầu tư đôi khi quá quan tâm tới Index mà quên đi một điều rằng thị trường có rất nhiều cổ phiếu không hề phụ thuộc tới Index. Nếu chỉ nhìn vào Index để đầu tư thì nhà đầu tư sẽ bỏ lỡ rất nhiều cơ hội cũng như thua lỗ dù thị trường có vẻ tăng.

Trên TTCK Việt Nam, có thể thấy rất nhiều cổ phiếu liên tục phá đỉnh, bất chấp VnIndex vẫn chỉ bằng một nửa so với thời kỳ đỉnh cao năm 2007. Tương tự, không ít cổ phiếu đã “bay hơi” gần hết giá trị so với năm 2007 và thậm chí đã bị hủy niêm yết.

Do đó, nhà đầu tư chỉ nên xem Index là một yếu tố tham khảo và điều quan trọng hơn là tìm kiếm những cổ phiếu có nền tảng thực sự tốt để nắm giữ.

Theo Trí Thức Trẻ